Upadłość konsumencka nie była przez lata zbyt powszechną praktyką wśród osób fizycznych, które z różnych powodów nie radziły sobie ze spłatą zobowiązań finansowych. Wszystko zmieniło się 24 marca 2020 r., kiedy to w życie weszła nowelizacja ustawy Prawo Upadłościowe.

Zgodnie z nowymi przepisami ogłoszenie upadłości konsumenckiej (określanej niekiedy jako bankructwo konsumenckie) stało się łatwiejsze.

Ile upadłości konsumenckich ogłasza się rocznie?

To uproszczenie znajduje odzwierciedlenie w liczbach. W 2018 r. na osobiste postępowanie upadłościowe zdecydowało się (a raczej – sąd na to zezwolił) około 6,8 tysiąca konsumentów, a w 2019 r. – ponad 8 tysięcy. W 2021 r. liczba upadłości konsumenckich wzrosła do ponad 18 tysięcy, a w 2022 r. było ich niemal 15 tysięcy.

Wprowadzenie zmian w przepisach nie było oczywiście jedynym czynnikiem wpływającym na rosnącą popularność ogłoszenia upadłości konsumenckiej. Nie sposób pominąć tutaj kwestii zewnętrznych, takich jak pandemia COVID-19 która w znaczącym stopniu wpłynęły na gospodarkę zarówno w wydaniu globalnym, jak i lokalnym.

Warto jednak zaznaczyć, że wbrew obiegowej opinii upadłość konsumencka nie jest sposobem na ucieczkę od problemów finansowych, a procesem, który umożliwia poradzenie sobie z nimi.

I choć w przypadku pomyślnego zakończenia postępowania upadłościowego następuje uwolnienie od długów, to nie jest to proces całkowicie bezbolesny i bezproblemowy. Co więcej – nie powinno to być pierwsze rozwiązanie, jakie przychodzi do głowy dłużnikowi w sytuacji, gdy na horyzoncie pojawiają się problemy finansowe.

Na czym polega upadłość konsumencka?

Upadłość konsumencka jest procesem, który pozwala na umorzenie długów osoby fizycznej nieprowadzącej działalności gospodarczej (przedsiębiorcy indywidualni mogą skorzystać z tej drogi, ale dopiero wówczas, gdy zamkną swoją działalność).

Podstawą do złożenia wniosku o ogłoszenie upadłości konsumenckiej jest sytuacja, w której dłużnik z różnych powodów stał się niewypłacalny i nie jest w stanie spłacić swoich zobowiązań.

Głównym celem postępowania upadłościowego jest oddłużenie, którego celem jest:

- zaspokojenie wierzycieli np. z majątku dłużnika,

- umorzenie części lub całości długów.

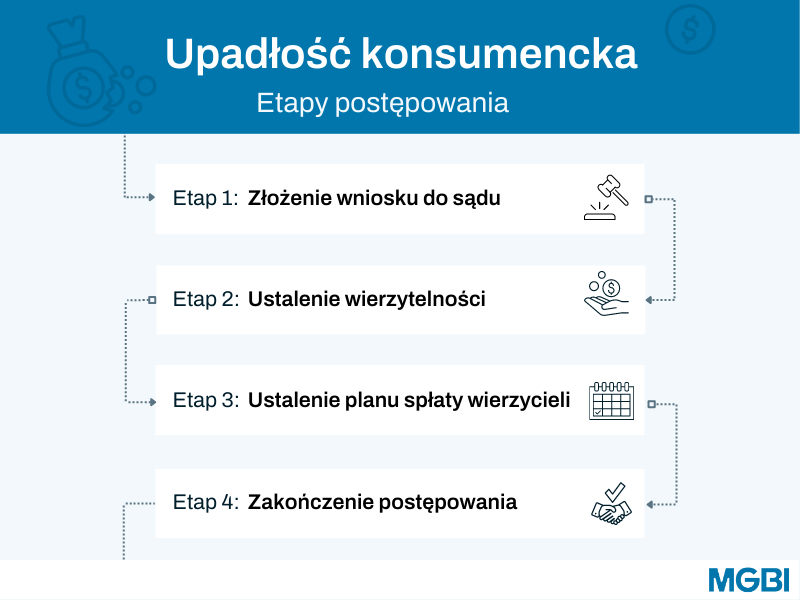

Upadłość konsumencka – etapy postępowania upadłościowego

Dłużnik, który znalazł się w szczególnie trudnej sytuacji może zgłosić się do sądu w celu złożenia wniosku o upadłość konsumencką, który – oprócz stosownego uzasadnienia – zawiera spis jego długów oraz składników majątku.

Ten drugi element jest konieczny, ponieważ ze sprzedaży majątku dłużnika (którą zajmuje się syndyk) spłaca się wierzytelności dłużnika, a przynajmniej ich część.

Aby sąd przyjął wniosek o ogłoszenie upadłości konsumenckiej, stan niewypłacalności dłużnika musi mieć charakter trwały.

W rozumieniu przepisów zaległości muszą przekraczać okres trzech miesięcy (podstawy są w tym względzie identyczne z tymi, którymi mamy do czynienia w przypadku upadłości przedsiębiorstwa).

Etap 1: Złożenie wniosku do sądu

Złożeniem wniosku do sądu właściwego (a jest nim Sąd Rejonowy) zajmuje się – co do zasady – dłużnik, ale istnieje pewien wyjątek.

Może to również zrobić wierzyciel, ale tylko wówczas, gdy potencjalnym upadłym jest osoba fizyczna, która wcześniej prowadziła działalność gospodarczą.

Po rozpatrzeniu przez sąd wniosku – i uznaniu go zasadnym – wydana zostaje decyzja i rozpoczyna się postępowanie upadłościowe właściwe.

Na tym etapie sąd wyznacza sędziego-komisarza oraz syndyka. To właśnie syndyk jest osobą, z którą upadły pozostaje w kontakcie i od której otrzymuje wszystkie informacje na temat postępowania upadłościowego.

Ważny z perspektywy zadłużonego jest fakt, że jeśli toczą się wobec niego postępowania egzekucyjne, to z chwilą ogłoszenia upadłości konsumenckiej zostają one zawieszone.

Etap 2: Ustalenie wierzytelności

Syndyk jest jedną z najważniejszych osób w całym postępowaniu upadłościowym.

To właśnie on odpowiada za ustalenie masy upadłościowej (czyli stworzeniu spisu nieruchomości i ruchomości), która ma zostać spieniężona, a z uzyskanych środków dojdzie do spłaty zadłużenia upadłego.

Ile trwa procedura upadłości konsumenckiej?

Zazwyczaj ta procedura trwa kilka miesięcy – pod warunkiem, że posiadane przez upadłego przedmioty względnie szybko znajdą nowych właścicieli. Może to jednak potrwać dłużej, jeśli jednym z elementów masy upadłościowej jest na przykład nieruchomość w niezbyt dobrym stanie lub mało atrakcyjnej lokalizacji.

Warto zaznaczyć, że dłużnik może zawrzeć z syndykiem układ. Polega on na możliwości zachowania części majątku, na przykład nieruchomości. Taki układ wiąże się jednak z koniecznością zwrotu znacznej części zadłużenia przez upadłego.

Etap 3: Ustalenie planu spłaty wierzycieli

Jeśli spieniężony w toku postępowania upadłościowego majątek dłużnika okaże się niewystarczający do zaspokojenia roszczeń wierzycieli (a najczęściej nie wystarcza), sąd zdecyduje o ustaleniu planu spłaty wierzycieli.

Taki plan zazwyczaj ustalany jest na okres 3 lat.

Istnieje jeden wyjątek od tej reguły – jeśli długi powstały wskutek rażącego niedbalstwa, to okres zostaje wydłużony do 7 lat.

Sąd wyznacza upadłemu miesięczne, możliwe do udźwignięcia przez niego raty, z których nastąpi częściowe lub całkowite zaspokojenie wierzycieli.

Co ma wpływ na wysokość rat w planie spłaty wierzycieli?

Na wysokość rat ma wpływ kilka czynników:

- dochody upadłego,

- koszty utrzymania upadłego i osób pozostających na jego utrzymaniu,

- potencjalne możliwości zarobkowe (oznacza to kwotę, jako upadły może zarobić, biorąc pod uwagę jego wiek, wykształcenie, doświadczenie i miejsce zamieszkania).

W określonych przypadkach sąd może odstąpić od wyznaczenia planu spłaty wierzycieli. Zazwyczaj dzieje się to w sytuacji, gdy sąd uzna, że dłużnik nie będzie w stanie spłacać jakichkolwiek rat.

Wówczas wierzyciele mogą zaskarżyć to postanowienie. Co ważne – nie mogą oni zaskarżyć samego postanowienia o upadłości, bo nie biorą w tym postępowaniu udziału.

Wierzyciele najczęściej dowiadują się o upadłości konsumenckiej swojego dłużnika z Krajowego Rejestru Zadłużonych. (Warto zaznaczyć, że istnieje kilka sposobów by sprawdzić, czy dłużnik ogłosił upadłość, a wspomniany KRZ posiada szereg mankamentów).

Etap 4: Zakończenie postępowania upadłościowego

Po upływie 3 lat (lub 7, jak wspomnieliśmy wyżej) i wykonanego planu spłaty wierzycieli dochodzi do umorzenia zobowiązań upadłego. Ale uwaga – tylko tych, które powstały przed dniem ogłoszenia upadłości konsumenckiej i niewykonanych w wyniku wykonania planu spłaty wierzycieli.

Jeśli dłużnik zaciągnął nowe zobowiązania już po ogłoszeniu upadłości (co i tak jest utrudnione, bo w tym przypadku bank odmówi mu przyznania kredytu, nie będzie mógł też kupić przedmiotu na raty), to musi je spłacić.

Kto nie może ogłosić upadłości konsumenckiej?

Chociaż przepisy mówiące o ogłoszeniu upadłości konsumenckiej zmieniły się w 2020 r. na korzyść dłużników, to nie oznacza to, że procedurę upadłościową może przejść każdy, kto tylko uzna, że nie daje sobie rady ze spłatą swoich zobowiązań.

Sąd może oddalić wniosek o ogłoszenie upadłości konsumenckiej, gdy:

- dłużnik w ciągu ostatnich 10 lat już ogłosił upadłość,

- dłużnik nie realizował ustalonego planu spłaty wierzycieli,

- nie zostanie spełniony warunek dotyczący niewypłacalności, czyli zaległości dotyczą okresu krótszego, niż 3 miesiące,

- dłużnik jest akcjonariuszem lub komandytariuszem odpowiadającym także za długi spółki,

- w ciągu ostatnich 10 lat dłużnik dokonał czynności skutkującej pokrzywdzeniem wierzycieli, np. przekazał nieruchomość bliskiej osobie w celu uniknięcia jej zajęcia przez komornika.

Ostatni punkt powinien być szczególnie istotny dla tych ludzi, którzy chcą pozbyć się swoich zobowiązań i podejmują się kombinacji, próbując na przykład wyprzedać należące do siebie rzeczy, inne przepisać na członków rodziny, a potem przed sądem argumentować, że przecież nie posiadają żadnego majątku.

Jakie długi zawsze muszą być spłacone?

Ogłoszenie upadłości konsumenckiej nie oznacza, że dłużnik staje się wolny od wszystkich swoich długów. Istnieją takie, które nie podlegają umorzeniu, a należą do nich zobowiązania:

- alimentacyjne,

- do zapłaty orzeczonych przez sąd kar grzywny,

- do naprawienia szkody wynikającej z przestępstwa lub wykroczenia stwierdzonego z prawomocnym orzeczeniem,

- powstałe po ogłoszeniu upadłości,

- których upadły umyślnie nie ujawnił (jeśli wierzyciel nie brał udziału w postępowaniu upadłościowym),

- wynikające z rent z tytułu odszkodowania za wywołanie choroby, niezdolności do pracy, kalectwa lub śmierci.

Warto też zaznaczyć, że przed zmianą przepisów sąd uznawał długi powstałe wskutek rażącego niedbalstwa za podstawę do odrzucenia wniosku o upadłość konsumencką.

Ogłoszenie upadłości konsumenckiej – jak to zrobić?

Każdy dłużnik powinien najpierw zadać sobie pytanie, czy warto ogłosić upadłość konsumencką?

W obiegowej opinii ta procedura funkcjonuje jako sposób na ucieczkę od problemów finansowych, gdy w rzeczywistości oznacza możliwość wyjścia ze spirali zadłużenia.

Umorzenie długów następuje dopiero po kilku latach, a całe postępowanie służy nie tylko oddłużeniu upadłego, ale również zaspokojeniu roszczeń jego wierzycieli.

Podjęcie decyzji o ogłoszeniu upadłości konsumenckiej powinna poprzedzić profesjonalna porada prawda. Na rynku nie brakuje kancelarii prawnych, które specjalizują się w tematyce upadłościowej i które chętnie podzielą się swoją wiedzą w tej materii.

Jeśli po rozpatrzeniu wszystkich „za” i „przeciw” dłużnik zdecyduje, że powinien ogłosić upadłość konsumencką, kolejnym krokiem jest złożenie wniosku do sądu.

Wniosek o upadłość konsumencką

Wzór wniosku o ogłoszenie upadłości konsumenckiej jest dostępny na stronie internetowej Ministerstwa Sprawiedliwości.

Wiosek na pierwszy rzut oka wygląda dość skomplikowanie, ale jego wypełnienie nie powinno nikomu sprawić większych problemów.

Wniosek o upadłość konsumencką zawiera:

- dane sądu, do którego jest składany (nazwa, adres, kod pocztowy),

- dane dłużnika (imię, nazwisko, adres zamieszkania i adres do doręczeń, numer PESEL, adres mailowy),

- informację o tym, czy dłużnik posiada przedstawiciela ustawowego lub/oraz pełnomocnik (jeśli tak, to również ich dane i adresy),

- wykaz majątku z szacunkową wyceną (tu należy wskazać wszystkie ruchomości i nieruchomości, które potem zostaną spieniężone w toku postępowania upadłościowego, wraz z informacjami o istniejącym na nich zabezpieczeniu),

- należności względem banków i kas oszczędnościowo-kredytowych (tu należy podać także nazwy i adresy banków, a także wysokość zadłużenia i termin jego spłaty),

- spis wierzytelności względem innych podmiotów,

- spis wierzytelności spornych (tu należy podać zakres, w jakim dłużnik kwestionuje istnienie wierzytelności),

- informacje o osiągniętych przychodach w okresie sześciu miesięcy przed dniem złożenia wniosku (źródła tych dochodów, ich wysokość oraz ewentualna informacja, czy są objęte egzekucją komorniczą, obciążone potrąceniami z tytułu pożyczek itp),

- informacje o kosztach poniesionych na utrzymanie dłużnika i osób pozostających na jego utrzymaniu w ostatnich sześciu miesiącach przed dniem złożenia wniosku (kwoty przeznaczane na czynsz, leki, konieczne świadczenia medyczne),

- informacje o czynnościach prawnych dokonanych przez dłużnika w ostatnich dwunastu miesiącach przed dniem złożenia wniosku, których przedmiotem były nieruchomości, akcje lub udziały w spółkach,

- informacje o czynnościach prawnych dokonanych przez dłużnika w ostatnich dwunastu miesiącach przed dniem złożenia wniosku, których przedmiotem były ruchomości, wierzytelności lub inne prawa, których wartość przekracza 10 000 zł.

- uzasadnienie wniosku.

Wniosek o upadłość konsumencką – ile kosztuje?

Wysokość opłaty za złożenie wniosku o upadłość konsumencką jest regulowana przez przepisy prawa, a konkretnie przez Art. 76a Ustawy z dnia 28 lipca 2005 r. o kosztach sądowych w sprawach cywilnych.

Brzmi on następująco:

„Od wniosku o ogłoszenie upadłości osoby fizycznej nieprowadzącej działalności gospodarczej pobiera się opłatę podstawową”.

Wysokość opłaty podstawowej wynosi 30 złotych.

Na tym jednak opłaty się nie kończą. Jeśli w sprawie występuje profesjonalny pełnomocnik taki jak adwokat, radca prawny lub doradca restrukturyzacyjny, należy dodatkowo uiścić opłatę skarbową w wysokości 17 złotych.

Jeśli sąd oddali wniosek o ogłoszenie upadłości konsumenckiej, to dłużnikowi przysługuje możliwość wniesienia zażalenia na tę decyzję.

Zażalenie powinno zawierać wskazanie zaskarżonego postanowienia i wniosek, uzasadnienie oraz czynić zadość wymaganiom przepisanym dla pism procesowych. Opłata od zażalenia to obecnie 200 złotych.

Co warto wiedzieć o ogłoszeniu upadłości konsumenckiej?

Istnieje kilka zagadnień na temat upadłości konsumenckiej, z którymi zdecydowanie warto się zapoznać przed rozpoczęciem całej procedury.

Gdzie mieszka dłużnik, którego nieruchomość została sprzedana?

Wielu dłużników zadaje sobie pytanie, gdzie będą mieszkać w sytuacji, gdy posiadana przez nich nieruchomość zostanie sprzedana w toku postępowania upadłościowego.

Z sumy uzyskanej ze sprzedaży mieszkania lub domu syndyk wydziela upadłemu kwotę, która odpowiada przeciętnemu czynszowi najmu mieszkania w tej samej lub sąsiedniej miejscowości za okres od 12 do 24 miesięcy. Ma to chronić upadłych przed zagrożeniem kryzysem bezdomności.

Czy małżonkowie mogą wspólnie złożyć wniosek o upadłość konsumencką?

Polskie prawo nie przewiduje procedury wspólnej upadłości konsumenckiej.

Złożenie wniosku przez jednego z małżonków, a w dalszej kolejności ogłoszenie przez sąd jego upadłości wiąże się z tym, że między małżonkami powstaje z mocy prawa rozdzielność majątkowa.

Kiedy były przedsiębiorca może złożyć wniosek o upadłość konsumencką?

Przedsiębiorca indywidualny może skorzystać z procedury upadłości konsumenckiej dopiero wówczas, gdy jego działalność gospodarcza zostanie wykreślona z Centralnej Ewidencji i Informacji o Działalności Gospodarczej (CEIDG).

Jakie są obowiązki osoby, która ogłosiła upadłość konsumencką?

Fakt ogłoszenia upadłości konsumenckiej przez sąd oznacza, że upadły zyskuje nie tylko pewne przywileje (w tym choćby zatrzymanie toczących się wobec niego postępowań egzekucyjnych), ale również obowiązki.

Jeśli sąd wyznaczył plan spłaty wierzycieli, to upadły jest zobowiązany do tego, aby corocznie, do końca kwietnia każdego roku składać w sądzie sprawozdanie z wykonania tego planu spłaty, w którym wskazuje:

- osiągnięte przychody,

- spłacone kwoty,

- nabyte składniki majątkowe o wartości przekraczającej przeciętne miesięczne wynagrodzenie w sektorze przedsiębiorstw (bez wypłat nagród z zysku za ostatni kwartał okresu sprawozdawczego, ogłoszone przez Prezesa Głównego Urzędu Statystycznego).

Jakie są plusy ogłoszenia upadłości konsumenckiej?

Dłużnik, który zdecyduje się ogłosić upadłość konsumencką, z pewnością odczuje zalety tego rozwiązania. Największymi z nich są:

- wyjście ze spirali zadłużenia. Bieg naliczanych odsetek za długi zostaje zatrzymany, zatem przestają one wzrastać,

- komfort psychiczny wynikający z wyjścia z trudnej sytuacji,

- możliwość umorzenia części, a niekiedy nawet całości wszystkich długów,

- zawieszenie postępowania windykacyjnego (przedsądowego), sądowego i egzekucyjnego.

- rozpoczęcie nowego etapu w życiu z czystą kartą w kwestii zadłużenia.

Jakie są minusy ogłoszenia upadłości konsumenckiej?

Procedura ogłoszenia upadłości konsumenckiej (a właściwie jej pomyślne zakończenie) ma swoje niewątpliwe zalety, ale należy pamiętać o tym, że wiąże się z kilkoma – delikatnie mówiąc – niedogodnościami dla upadłego.

Do najważniejszych wad upadłości konsumenckiej należą:

- utrata posiadanego majątku (zarówno ruchomości, jak i nieruchomości, wyłączając wspomnianą wcześniej możliwość zawarcia układu z syndykiem),

- wejście wspólnego majątku małżonków do masy upadłości (dotyczy szczególnie nieruchomości, której współwłaścicielami są małżonkowie),

- brak możliwości pełnego oddłużenia (ze względu na fakt, że nie wszystkie długi podlegają umorzeniu),

- długość i złożoność całej procedury (nawet do 7 lat).

Każdy przypadek zadłużenia należy rozpatrywać indywidualnie. Niewykluczone, że dla wielu dłużników korzystniejszym wyjściem ze spirali zadłużenia będzie porozumienie się z wierzycielami bez procedury upadłości konsumenckiej.