Prowadzenie firmy to nie tylko niezależność finansowa, czy możliwość wrzucenia paliwa w koszty.

Mniej przyjemnym aspektem jest konieczność radzenia sobie z nierzetelnymi dłużnikami.

A tych w Polsce jest prawie 2,4 mln (dane z końca 2021 z Krajowego Rejestru Długów).

Jak egzekwować należności od partnerów biznesowych, którzy z jakiegoś powodu nie chcą spłacać długów?

Istnieje kilka możliwości na odzyskanie pieniędzy od dłużnika. Można robić to samodzielnie, posiłkując się (lub nie) rozwiązaniami prawnymi lub powierzyć to zadanie wyspecjalizowanej w tej kwestii firmie.

Warto na wstępie zaznaczyć, że nie istnieje uniwersalne rozwiązanie. Każda sytuacja jest inna (dotyczy to zarówno firmy starającej się odzyskać należność, jak i dłużnika).

Niekiedy wystarczy mniej lub bardziej dosadna perswazja, innym razem niezbędna okaże się pomoc firmy windykacyjnej, a jeszcze innym nie pozostanie nic innego, jak tylko sprzedać swoją wierzytelność.

Opcja 1: próba samodzielnego, polubownego odzyskania pieniędzy

Jak już wspomnieliśmy, powody powstawania długów (a także ich kwoty) są różne i aby odzyskać swoje pieniądze nie zawsze trzeba sięgać po instrumenty prawne. Problemy z płynnością finansową mogą przydarzyć się praktycznie każdemu (choć oczywiście życzylibyśmy sobie, aby nie dotyczyło to ani nas, ani naszych kontrahentów).

[Windykacja polubowna] To raczej próba nawiązania współpracy oraz dojście do porozumienia, w taki sposób, aby każda ze stron była usatysfakcjonowana. Wynika to głównie z założenia, że nie za każdym długiem stoi zła wola spłacającego. Często on sam zmaga się z zakłóceniami w płynności finansowej. Owszem, zawsze można zmusić dłużnika do ogłoszenia upadłości firmy, jednak ta metoda nie skutkuje odzyskaniem należności.

– czytamy na blogu kancelarii Volenti, zajmującej się między innymi windykacją.

Pierwszym krokiem do wyegzekwowania płatności od dłużnika powinno być wywarcie na niego lekkiej presji.

Wykonanie telefonu, wysłanie maila (jedno i drugie niekiedy więcej niż raz) potrafi załatwić sprawę. Jeśli dłużnik wciąż nas zwodzi, może pomóc sugestia podzielenia się informacją o zwlekaniu z płatnością publicznie. Praktycznie każdej firmie zależy na jak najlepszej opinii, a jej właściciel z pewnością nie chciałby, aby jego klienci dowiedzieli się z Google Maps, Gowork czy innego serwisu o tym, że z jego rzetelnością nie wszystko jest tak, jak należy.

Jeśli pomimo wielokrotnego zwrócenia się do dłużnika z prośbą o uregulowanie należności ten nadal pozostaje niewzruszony, to nie pozostaje nic innego, jak wysłać mu przedsądowe wezwanie do zapłaty.

Jest to ostatni krok w toku tak zwanej windykacji polubownej. Takie wezwanie wierzyciel może wystawić osobiście lub powierzyć to zadanie firmie windykacyjnej (o czym za chwilę).

Co istotne – wezwanie należy wysłać dłużnikowi w formie listu poleconego z pisemnym potwierdzeniem odbioru. Powód jest prosty – sąd wymaga, aby przed wszczęciem postępowania dostarczyć dowody, że podjęło się próbę polubownego odzyskania wierzytelności.

W przeciwnym wypadku sąd odrzuci wniosek wierzyciela. Jeśli wezwanie do zapłaty zostanie wysłane zwykłym listem, dłużnik może twierdzić, że nigdy do niego nie dotarło.

Opcja 2: samodzielna windykacja na drodze prawnej

Jeśli dłużnik nie decyduje się na spłatę długu na skutek windykacji polubownej, to nie pozostaje nic innego, jak podjąć kroki prawne.

Sądowy etap windykacji należy rozpocząć od przygotowania dokumentacji. Powinny znaleźć się w niej wszystkie możliwe dowody, na których oprze się sąd w toku postępowania, a także dokumenty wymagane do prawidłowego przebiegu procedury. Należą do nich:

- umowa zawarta z dłużnikiem,

- niezapłacone przez niego faktury,

- dowody na próby przeprowadzenia windykacji polubownej (przedsądowe wezwanie do zapłaty, dowód jego odbioru przez dłużnika, korespondencja prowadzona z dłużnikiem drogą mailową, SMS-ową lub przez komunikatory internetowe),

- odpis pozwu wraz z załącznikiem (jeśli pozywanych jest kilka osób),

- dowód uiszczenia opłaty sądowej.

Dokumenty składane do sądu muszą być oryginalne lub oznaczone jako zgodne z oryginałem przez notariusza.

Jeśli kwota zadłużenia nie przekracza 20 tys. zł, pozew można złożyć w formie uproszczonej, korzystając z gotowego formularza. Jeśli przekracza – należy sporządzić go od podstaw.

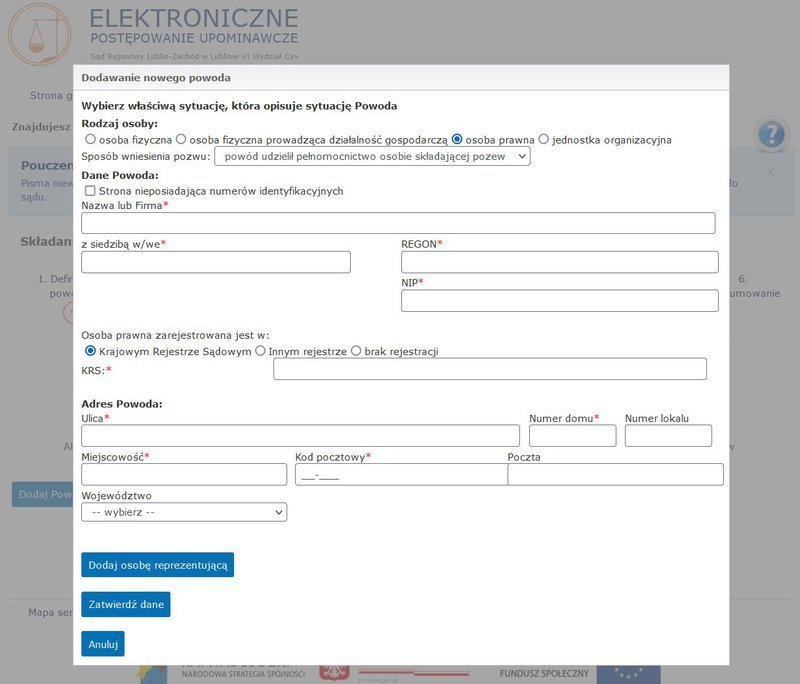

E-sąd i Elektroniczne Postępowanie Upominawcze

Warto pamiętać o tym, że pozwy w sprawach, które dotyczą zależności wyłącznie pieniężnych, można składać do e-sądu. E-sąd, a właściwie VI Wydział Cywilny Sądu Rejonowego Lublin-Zachód, ma swoją siedzibę w Lublinie. To jedyny w Polsce sąd orzekający w sprawach wniesionych przez Internet.

Elektroniczne Postępowania Upominawcze (bo tak określa się sprawy prowadzone przez e-sąd) są toczone w przypadku, gdy kwota zobowiązania jest określona w sposób jasny i zrozumiały, a obowiązek zapłaty wynika bezpośrednio ze wskazanych przez powoda dokumentów. W EPU nie prowadzi się bowiem postępowania dowodowego, zatem nie powinno być wątpliwości co do tego, ile i z jakiego tytułu winien jest dłużnik.

Tak wygląda jeden z etapów składania pozwu na drodze EPU:

Przewagą postępowania przed e-sądem nad postępowaniem tradycyjnym jest nie tylko krótszy czas całego procesu, ale również niższe koszty. Opłata sądowa wynosi jedną czwartą opłaty wpłacanej w zwykłym postępowaniu - jest to więc 1,25% wartości przedmiotu sporu. Nie może być jednak niższa niż 30 zł.

Jeśli e-sąd stwierdzi, że argumenty powoda są zasadne, to wydaje pozwanemu nakaz zapłaty. Nie oznacza to jednak, że cały proces jest bliski końca. Pozwany może bowiem (w terminie nieprzekraczającym 14 dni) wnieść sprzeciw do wystawionego nakazu. E-sąd przekazuje wówczas sprawę do rozpatrzenia sądowi tradycyjnemu.

E-sąd nie wyda nakazu zapłaty również wtedy, gdy:

- powód nie wskaże wystarczająco jasno przyczyn, na podstawie których domaga się zapłaty od pozwanego (nie dostarczy umowy, faktur itp.),

- roszczenie okaże się bezzasadne (np. powód będzie domagał się zapłaty za usługę, której nie wykonał),

- zaspokojenie roszczenia zależy od świadczenia wzajemnego (przy czym powód nie spełnił swojego świadczenia),

- doręczenie pozwanemu nakazu zapłaty miałoby nastąpić poza granicami kraju.

Warto zaznaczyć, że postępowanie przed e-sądem jest korzystne z jeszcze jednego powodu. Wydanie przez e-sąd wyroku wiąże się z wydaniem klauzuli natychmiastowej wykonalności. Oznacza to, że nie trzeba osobno składać wniosku o tę klauzulę. Jeśli zatem pozwany nie wniesie wspomnianego sprzeciwu, można przystąpić do egzekucji długu.

Z Elektronicznego Postępowania Upominawczego warto korzystać przede wszystkim w bezspornych sprawach, w których niskie koszty prowadzenia sprawy stanowią priorytet. Są to w większości sprawy nie rokujące na odzyskanie należności, a nakaz zapłaty po przeprowadzeniu szybkiej egzekucji ma posłużyć zaliczeniu nieściągalnej wierzytelności w koszty uzyskania przychodu. Natomiast w sprawach skomplikowanych lub spornych tradycyjne postępowanie sądowe będzie zdecydowanie skuteczniejsze. Postępowanie przed normalnym sądem prowadzone przez pełnomocnika zapewnia możliwość uzyskania aktualnych informacji dotyczących sprawy i zmniejsza ryzyko niepotrzebnego wydłużenia czasu postępowania.

– pisze Piotr Kaźmierczak z firmy Euleo na blog.rozwaznafirma.pl.

Sprawa przed sądem tradycyjnym

Jeśli z jakiegoś powodu sprawa naszego dłużnika nie została rozstrzygnięta przez e-sąd (lub w ogóle nie kwalifikowała się, żeby tam trafić), to jest ona rozpatrywana przez tradycyjny sąd.

Przebieg całego postępowania jest podobny. Również należy złożyć pozew ze wszystkimi załącznikami dokumentującymi zaistniałą sytuację oraz oczywiście uiścić opłatę sądową, która w przypadku tradycyjnego sądu jest wyższa niż w przypadku postępowania przed e-sądem.

Postępowanie przed sądem kończy się wydaniem przez niego wyroku oraz nakazu zapłaty (oczywiście zakładając, że rozstrzygnięcie jest korzystne dla wierzyciela).

Nie oznacza to jednak, że od razu można przystąpić do egzekucji długu. Wyrok musi się najpierw uprawomocnić (co następuje po dwóch tyg. od momentu wręczenia pozwanemu wyroku, jeśli ten nie złożył apelacji). Po upływie tego czasu należy złożyć wniosek o nadanie klauzuli wykonalności. Gdy sąd nada wyrokowi tę klauzulę, można przystąpić do egzekucji długu.

Egzekucja długu

Gdy wierzyciel dysponuje wyrokiem z nadaną klauzulą wykonalności może przejść do kolejnego kroku, którym jest egzekucja długu przez komornika. Wszystkich przeprowadzanych przez niego działań nie będziemy tu opisywać, bo to temat zbyt obszerny. Ważny jest efekt dla wierzyciela – komornik odzyskuje od dłużnika środki.

Trudno niestety jednoznacznie określić, jak długo trwa cały ten proces. Wiele zależy od tego, jak wysoka jest kwota zadłużenia, jaka jest sytuacja dłużnika. Generalnie rzecz ujmując: egzekucja komornicza trwa tyle czasu, ile potrzeba do całkowitego zaspokojenia sumy egzekucji, a więc:

- należności głównej,

- odsetek,

- kosztów procesu,

- kosztów egzekucji.

Podsumowując – samodzielna windykacja jest jak najbardziej możliwa, ale potrafi być bardzo czasochłonna. Wielu wierzycieli (zwłaszcza tych, którzy mają do odzyskania spore sumy) decyduje się na pomoc specjalistów.

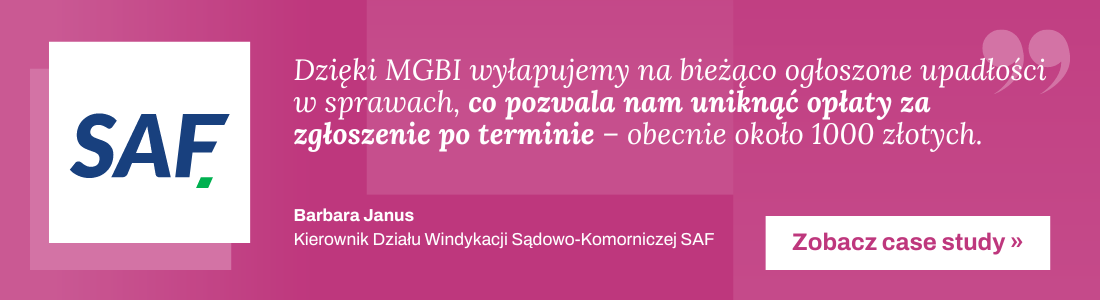

Opcja 3: windykacja wspólnie z firmą windykacyjną lub kancelarią

W wielu przypadkach samochodzielna windykacja, choć jak najbardziej możliwa do przeprowadzenia, nie jest jednak najlepszym pomysłem. Powód jest błahy – cały proces wymaga sporo uwagi i czasu, a także wiedzy dotyczącej tego, jakie i gdzie pisma/wnioski wysłać.

Na szczęście istnieją sposoby, aby sobie w tej sytuacji pomóc. Na rynku działa wiele firm windykacyjnych, które oferują wierzycielowi wsparcie na praktycznie każdym etapie odzyskiwania długu.

Wspomniane firmy są pomocne zarówno na etapie windykacji polubownej, jak i na następującej po niej drodze prawnej.

Firma windykacyjna może wziąć na siebie informowanie dłużnika o rozpoczęciu wobec niego windykacji, a także regularne przypominanie dłużnikowi o konieczności spłaty zobowiązań.

Na tym katalog usług firm windykacyjnych się nie kończy. Pomagają one w przygotowaniu potrzebnych do procesu sądowego pism i wniosków (na przykład pozwu oraz wniosku o nadanie klauzuli wykonalności).

Koszty firm windykacyjnych zazwyczaj wynoszą kilka procent wartości całego długu.

Przykładowo – prowizja firmy oferującej windykację online Vindicat.pl wynosi 6% wartości całego długu, jeśli wierzyciel zdecyduje się na tę formę usługi.

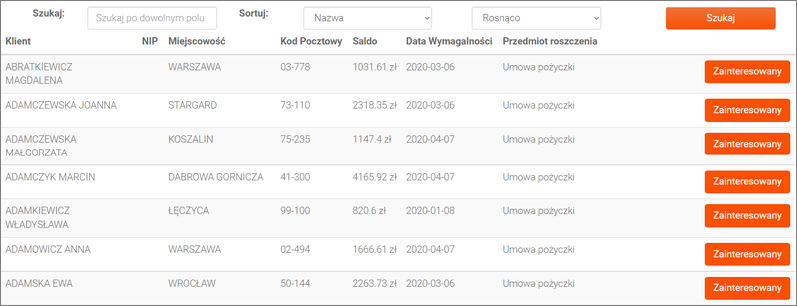

Opcja 4: sprzedaż długu

Sprzedaż długu firmie zajmującej się zarządzaniem należnościami to jeden z najszybszych sposobów na rozwiązanie całej sytuacji z nim związanej.

Schemat działania jest prosty – wierzyciel wystawia dług na sprzedaż na jednej z giełd długów, a ten następnie zostanie kupiony (z dużą dozą prawdopodobieństwa przez firmę wyspecjalizowaną w tym konkretnym segmencie). Można też oczywiście bezpośrednio sprzedać dług firmie zarządzającej należnościami.

Tak wygląda widok giełdy długów na stronie firmy Vindix.pl:

Z punktu widzenia opłacalności nie jest to rozwiązanie idealne, bo wartość długu na giełdzie jest niższa od kwoty, którą powinien spłacić dłużnik. Powód jest dość oczywisty – osoba lub firma kupująca dług musi wyegzekwować jego spłatę (co często wymaga czasu i środków), wychodząc oczywiście na plus na całym przedsięwzięciu.

Bezwarunkowa sprzedaż wierzytelności charakteryzuje się tym, że zapłata za sprzedane wierzytelności następuje w ściśle określonym terminie od daty podpisania umowy (zazwyczaj natychmiast). Ponadto już z dniem podpisania umowy własność wierzytelności przechodzi na nabywcę.

Natomiast charakterystyczną cechą powierniczej cesji wierzytelności jest to, że nabywca już dniu zawarcia umowy staje się właścicielem wierzytelności, ale zapłata za nie następuje dopiero po zwindykowaniu przez nabywcę należności od naszego dłużnika. Kiedy nabywca nie zwindykuje dłużnika w określonym w umowie czasie, wówczas dług wraca do sprzedającego, a kupujący zwolniony zostaje z obowiązku zapłaty ceny długu. Wszystko wraca do stanu sprzed sprzedaży długu. Transakcje powierniczego przelewu wierzytelności to w praktyce zakamuflowane zlecenia windykacyjne.

– pisze Piotr Kaźmierczak z firmy Euleo na blog.rozwaznafirma.pl

Różnica pomiędzy wysokością długu a jego wartością podczas sprzedaży jest kwestią indywidualną, ale co do zasady im starszy dług, z tym większą stratą musi się liczyć jego sprzedawca.